時間加重収益率(と金額加重収益率)

7.6K Views

August 11, 22

スライド概要

FP1級学科試験基礎編対策のスライドです。時間加重収益率は過去1回だけ基礎編の金融分野で出題されています。

FP1級勉強用スライド

関連スライド

各ページのテキスト

金額加重収益率と時間加 重収益率 ポートフォリオの時価ベースのパフォーマンス分析

複利計算の式 金利r=10%のとき 元本100万円 1年目110万円 2年目121万円 100万円 (1+0.1) 100万円 (1+0.1) (1+0.1) 将来価値=現在価値 (1+r)n 3年目133.1万円 100万円 (1+0.1) (1+0.1) (1+0.1)

割引現在価値 将来受け取ることができるお金を現在の価値に割り引いて計算し たものを割引現在価値(単に現在価値とも)と言う。 現在価値= 将来価値 (1+r)n

金額加重収益率(MWRR)…参考 元本と各期間での資金流出入(CF)の現在価値の合計額は期末の価値を現在価値 に割り引いた額と等しくなる。金額加重収益率はこの現在価値に割り引くための 割引率rであり、以下の算式が成り立つ。 第!期の"# 第(期の"# 第)*!期の"# 第)期末の価値 当初元本+ + + = …(1) ! " " (!%&) (!%&) (!%&) (!%&) 元本+各期間のCFの現在価値の合計=n期末の時価を現在価値に割り引いた額 2次⽅程式の解の公式や関数電卓が必要になるのでFP1級では出ません!

金額加重収益率(MWRR)…参考 当初 第1期末 第2期末 10% 15% 110万円 126.5万円 各期間の収益率 時価総額 100万円 ① 資金の出し入れがない場合 第2期末の価値=100万円×(1+0.1)×(1+0.15)=126.5万円 (1)の式に当てはめると 0 0 第2期末の価値(126.5万円) 100万円 + + = ∴ 𝑟 = 0.124722 … →12.47% (1 + 𝑟) (1 + 𝑟)! (1 + 𝑟)! ② 資金の出し入れがある場合(第1期末に+100万円の流入) 第2期末の価値={100万円×(1+0.1)+100万円}×(1+0.15)=241.5万円 (1)の式に当てはめると 100万円 0 第2期末の価値(241.5万円) 100万円 + + = ∴ 𝑟 = 0.13248 … →13.25% (1 + 𝑟) (1 + 𝑟)! (1 + 𝑟)! 投資家目線のポートフォリオ全体のパフォーマンス評価には向いているが、 ファンドマネージャーの評価には向かない。

時間加重収益率(TWRR) 元本対して各期間毎の収益率(リターン)を掛け合わせて求めた資産の将来価値が時 間加重収益率rで複利計算した結果と等しくなるとき以下の算式が成り立つ。 元本×(1 + 𝑟)! = 元本× 第"期末時価 第#期末時価 第!期末の時価 × × ⋯× …(2) 元本 第"期末時価+$% 第!&"期末'$% 各期間毎の収益率 CF:キャッシュフロー、資⾦の追加流⼊または流出 時間加重収益率rで複利計算した結果=元本に各期間の収益率を掛け合わせた結果 時間加重収益率rとは各期間のリターンを掛け算して求めた全期間のリターンを 幾何平均(複利計算)で年換算した平均収益率のこと

時間加重収益率(TWRR) 当初 第1期末 第2期末 10% 15% 各期間の収益率 ①時価総額① 100万円 110万円 126.5万円 ②時価総額とCF 100万円 110万円+100万円 241.5万円 ① 資金の出し入れがない場合 元本×(1+r)2=元本×各期間の収益率の積の式(2)に当てはめると 110万円 126.5万円 2 100万円× (1 + 𝑟) = 100万円 × × ∴ 𝑟 + 1 = 1.124722 … 100万円 110万円 r→12.47% ② 資金の出し入れがある場合(第1期末に+100万円の流入) 100万円× (1 + 𝑟) 2 = 100万円 × 110万円 241.5万円 × 100万円 110万円 + 100万円 ∴ 𝑟 + 1 = 1.124722 … r→12.47% ①と②で時間加重収益率は等しく、資金流入の影響を排除することができる。このため時間加重収益率は ファンドマネージャーのパフォーマンス評価に適している。

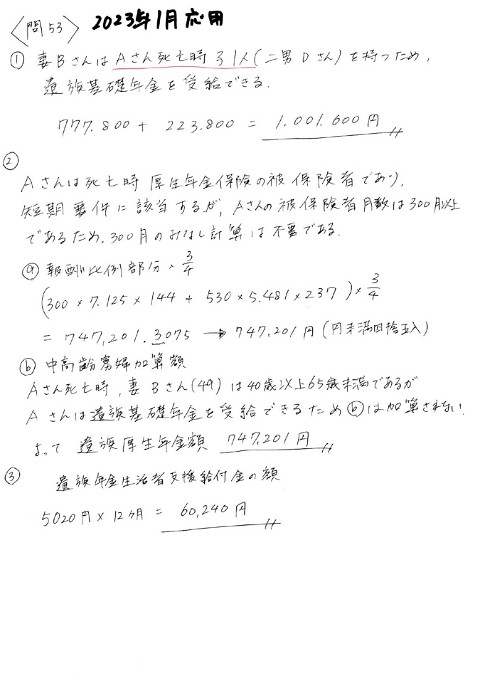

2020年9月学科試験 問22 120万円 160万円 100万円× (1 + 𝑟) = 100万円 × × 100万円 120万円 + 20万円 1 + 𝑟 2 = 1.37142 … 2 1 + 𝑟 = 1.37142 …=1.17108… r= 0.17108 … ∴時間過重収益率= 17.11% 電卓でルートを1回叩く